アメリカは2018年のトランプ政権時代に、35%から21%へと法人税の引き下げをおこないました。大幅な法人税の減税に驚いた人も多いのではないでしょうか。アメリカの法人税にまつわる戦略やバイデン政権の法人税増税に向けた動き、海外進出先を選ぶときの注意点をまとめました。

目次

アメリカの州制度による違い

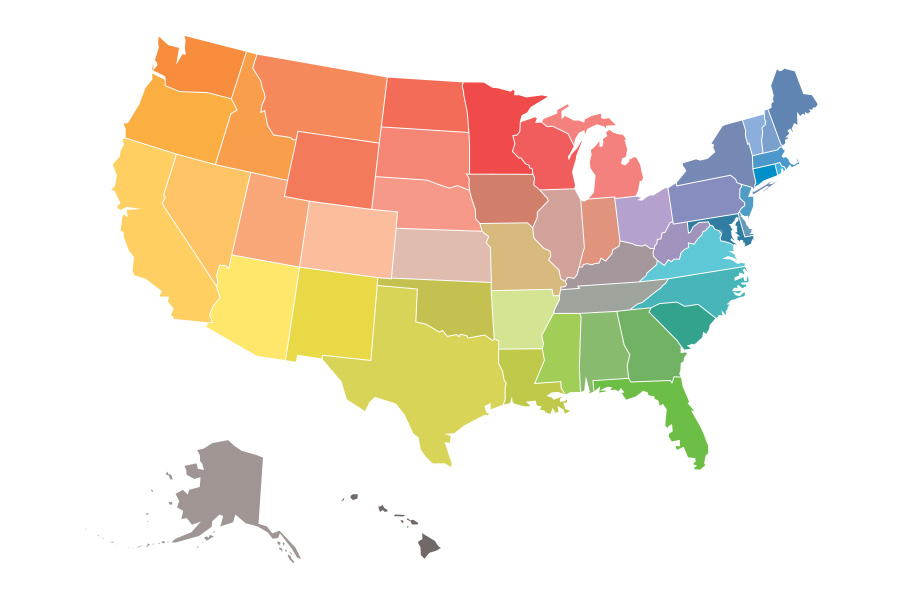

アメリカは連邦国家です。50の州と、どの州にも属さない特別区であるコロンビア特別区(ワシントンD.C.)から構成されています。開拓民が自ら制定した法律や規律で国づくりをしていった歴史的背景から、土地が区分けされ州制度につながりました。

もともとは東海岸一帯の13の州から始まり、現在でも50州それぞれで州の法律が適用されます。日本では地方自治体の条例があるものの、基本的には全国一律の法律が適用になるため、州法はイメージしにくいかもしれません。

アメリカでは税制度も州によって違います。たとえば日本でいう消費税、売上税(Sales Tax)という税金も税率が一律ではなく、課税対象も一律ではありません。2024年現在、アメリカで最も売上税の税率が高い州がルイジアナ州・テネシー州の9.55%、逆に低い税率の州はオレゴン州・モンタナ州・デラウェア州・ニューハンプシャー州の0%です。全く同じ金額の商品を購入したとしても州によっては税金がかかってしまうなど、税金の違いは生活に直結するため、事前に調べておくことをおすすめします。

アメリカの法人税制度

アメリカの法人税は、連邦、州レベルでそれぞれ課税されます。一般的にアメリカで事業をおこなうのであれば、現地で会社設立となります。現地法人には一般のアメリカ企業同様に納税義務が生じ、税金は「連邦法人税」「州」「地方自治体」の3つに分けられます。

連邦法人税

連邦法人税は一律21%で、アメリカの連邦法、州法に基づいて設立された内国法人に対しては、「法人段階の利益」と「留保利益の株主配当」のそれぞれの段階で課税となります。

アメリカの法律によらずに会社設立された外国法人に対しては、日米租税条約により、アメリカ国内の「恒久的施設(支店、事務所、工場、作業所、倉庫など)」に帰属しないものについては非課税です。また利子、配当、ロイヤルティーといった投資収入総額に、30%の税率が適用されますが、こちらも日米租税条約により軽減を受けることができます。

州法人税

州の法人税率や申告方法は、州ごとに異なります。高い法人税の州や地方自治体もありますが、逆にテキサス州やネバダ州、ワシントン州のように州法人所得税の存在しないこともあります。ただし、州法人税がかからなくても売上税や固定資産税、あるいはその両方が高いケースがあるので注意が必要です。

連邦法人税について

アメリカの企業と同様に現地法人に対し一律で課税される、アメリカの連邦法人税について詳しくみていきましょう。

アメリカの企業と同様に現地法人に対し一律で課税される、アメリカの連邦法人税について詳しくみていきましょう。

法人税率

2018年1月1日より、原則21%です。

納税対象者と課税対象

アメリカの連邦法・州法に基づき設立された法人が納税対象で、全世界所得が課税対象となります。アメリカ国内の所得だけではなく、外国支店や外国子会社が海外で稼得した所得に対しても課税されます。

申告期限

連邦法人税の申告期限は、課税年度終了から4か月後の15日です。会計年度を課税年度に採用している法人の場合、3月31日が課税年度末となり、7月15日が申告期日となります。申告期限の延長は、連邦法人税の場合期日までに延長申請書を提出し、決められた納付額を支払うことで6か月の延長が認められます。

課税年度

原則として1年(52~53週)を超えない期間であれば、自由に設定することが認められています。

中間納付

四半期ごとに、「当期の年間所得の予測額の4分の1」、または 「前年の確定税額の4分の1」のうち少ない方を納付します。ただし、 直近3年間のいずれかで100万米ドル以上の課税所得のあった大規模法人については、当期の年間所得の予測額の4分の1を納付する方法を選択しなければなりません。

申告方法

印刷した法人税申告書(Form1120)を郵送、またはオンラインで提出する方法があります。

時効

時効は原則、連邦法人税申告書の提出から3年です。ただし、申告書に記載されている 総収益(Grossincome)の25%を超える申告漏れがある場合には、3年から6年に延長されます。また、不正な確定申告や確定申告をおこなわなかった場合の時効は無期限となります。なお意図的な租税回避行為が発見された場合、内国歳入庁(IRS)は無制限に訴訟の提起が可能です。

日米租税条約による二重課税の排除

企業が海外に進出する際、本国と進出先の両国で課税される状況を二重課税と言います。各国の税制が異なるため、国際取引が脱税や租税回避の手段として利用される可能性もあり、租税条約はこのような問題を解決し、二国間の健全な投資や経済交流を図ることを目的としています。

日米租税条約

日米租税条約は1955年に初めて発効し、その後1972年、2004年、2019年に改正されました。この条約は日米間の投資交流を促進し、源泉地国課税を大幅に軽減する一方、脱税防止も規定しています。

2019年の改正では、源泉地国免税の拡大、相互協議手続きにおける仲裁制度の導入、徴収共助(条約締結国間で協力し合うことで徴収逃れ等を防止するための制度)の拡充が主な要点となりました。また、親会社への支払いに対する軽減税率が定められており、アメリカ国外の親会社への支払いに対しては、次のような軽減税率が適用されます。

<親会社への支払いに対する軽減税率>

| 親子間配当 | 持株割合50%超 | 持株割合10%以上50%以下 |

|---|---|---|

| 免税 | 5% | |

| ポートフォリオ配当 | 10% | |

州法人税申告で注意しておきたいこと

アメリカでは州法人税が導入されているため、複数の州でビジネスをおこなっている場合、それぞれの州に合わせて税を申告しなければいけません。また税率も一定ではなく、更新されていく税率を気にし続ける必要があります。

たとえば2024年3月時点の州法人税では、ミネソタ州の9.8% が一番高く、イリノイ州の9.5%、アラスカ州の9.4%がそれに続きます。州法人税は引き下げ傾向にあり、2021年時点ではアイオワ州が上限の12%で一番高い税率となっていましたが、2024年には7.1%まで引き下げています。

さらにアメリカで勤務する従業員は、連邦と従業員が勤務する州に対して所得税を支払います。加えて郡・市・地方団体に支払いが必要なこともあります。アメリカでは税務申告のフォームも多く、事務作業も煩雑になります。海外進出したばかりで売上が発生していないという場合も申告の義務はあるため、注意しましょう。

アメリカの法人税減税の背景とは

2017年12月、大幅な法人税減税を含む税制改革法案が成立しました。これを推進したのはトランプ大統領。トランプ大統領は、この税制改革案はアメリカ史上最大の減税となり、アメリカ市民にとって歴史的な減税となるとコメントしています。

法人税の大幅な引き下げ

この税制改革の具体的な内容は、法人税は35%から21%への引き下げ、個人の所得税の最高税率が39.6%から37%への引き下げです。法人税の引き下げを受けてアメリカの大手企業では、設備投資や賃上げに向けて動き出したことが話題となりました。

もともとアメリカの法人税率35%は世界でトップの高さの法人税でした。しかし、この減税によって、2023年時点の法人税率トップはコロンビアの35.0%になりました。また世界7位の日本29.7%もアメリカよりも高い税率になっています。

アメリカの減税を受けて、将来的に減税をする方針の国も増加しています。またアジア諸国は日本や韓国などを除いて、一般的に法人税が低い傾向にあります。法人税率を引き下げて海外企業の会社設立を呼び込む戦略をとる国がある一方で、外資優遇制度などで誘致を進める国もあり、国ごとに戦略が分かれています。

参考サイト:

グローバルノート『世界の法人税率(法定実効税率) 国別ランキング・推移』

バイデン政権が提案した法人税改革案

2021年1月にバイデン新政権が誕生し、ここでも大きな動きがありました。先に着手をしていた新型コロナウイルス追加対策法を設立させたバイデン大統領は、ワクチン接種も進んだ2021年3月末、選挙公約で掲げた経済計画の方針を発表しました。

2021年公表の大規模インフラ投資計画

バイデン政権は、2021年3月31日に8年間で総額2兆2500億米ドル規模の巨額インフラストラクチャー投資計画を公表しました。この計画は道路や橋、水道や電気自動車充電設備などのインフラ整備、ブロードバンド網や電力グリット網などの高速通信網の整備を主体とし、新たな雇用を生み出すことを目的としているため、別名「米国雇用計画(American Jobs Plan)」と呼ばれています。

次いで、2021年4月7日には、アメリカ財務省はこのインフラ計画を賄う財源として、トランプ政権時代に引き下げた連邦法人税率を21%から28%へ引き上げるという内容を含む、法人税の改革をメインとした「メイド・イン・アメリカ税制計画(Made in America Tax Plan)」を公表しました。法人税の増税に加え、この「メイド・イン・アメリカ税制計画」には、海外子会社への課税強化という内容も含まれました。タックスヘイブンを利用して納税を回避してきた多国籍企業の課税逃れや、極端な節税を防ぐことが狙いです。

これに合わせアメリカのイエレン財務長官は、各国が競い合って引き下げをおこなってきた法人税について「国際的な最低税率」を設定することを呼びかけました。その後2021年7月には、経済協力開発機構(OECD)が、アメリカ・イギリス・中国などのG20諸国を含む約140の国・地域が、法人税の最低税率を15%以上とすることで合意したと発表したのです。

法人税増税へ向けた動き

バイデン政権が提案したインフラ投資計画法案は、反対も多くありました。最終的な審議は、法人税の増税を含まない、当初のインフラ投資計画から一部を切り出した総額110兆円規模へと縮小した案で進み、2021年11月に同法案が成立しました。

経済界からの反発は強く、アメリカの法人税増税はなかなか進展が見られません。アメリカは約140の国・地域が合意した15%の最低法人税率もまだ導入していないのが現状です。しかしながら、この導入が進むことで、世界の法人税による税収が年間2,200億米ドル(約28兆円)増加する可能性があるとされているため、各国で法改正による導入の動きは本格化し始めています。

今回バイデン政権が発表した2024年度の予算教書には、法人税率を21%から28%へ引き上げるなど、富裕層や企業を対象にした数兆米ドル、日本円にしておよそ440兆円規模の増税が含まれました。法人税率の引き上げや海外子会社への課税強化などの改正案は、日系企業にも大きな影響を与える可能性があり、今後のアメリカ議会の動向には注視していく必要があるでしょう。

まとめ

日本と比較するとアメリカの税金の仕組みは複雑です。アメリカで納税義務がある税金を知らないとトラブルに発展してしまうこともあります。申告漏れや納税を遅延してしまうとペナルティなど不利益を被る可能性もあるでしょう。また州によって全く法律が違うため駐在として働く人の環境にも気を配らなければいけません。さらに今後は国際的な法人税の最低税率導入など、アメリカを中心とした世界各国の動きも注視しておきたいところです。注意点の多いアメリカ進出の際は、税務に長けたパートナーやスペシャリストの手を借りることも検討してみてください。